建設分野における電気自動車 2024-2044年:技術、プレーヤー、予測Electric Vehicles in Construction 2024-2044: Technologies, Players, Forecasts IDTechExのレポート「建設における電気自動車: 技術、プレーヤー、予測」は、急成長する電動建設機械業界を深く詳細に分析している。世界のOEMによる200台以上の建設機械を分析し、機械性能、バッテリーサイ... もっと見る

※ 調査会社の事情により、予告なしに価格が変更になる場合がございます。

サマリー

IDTechExのレポート「建設における電気自動車: 技術、プレーヤー、予測」は、急成長する電動建設機械業界を深く詳細に分析している。世界のOEMによる200台以上の建設機械を分析し、機械性能、バッテリーサイズ、充電、価格などの傾向を明らかにしている。本レポートでは、これらについて詳しく解説する。

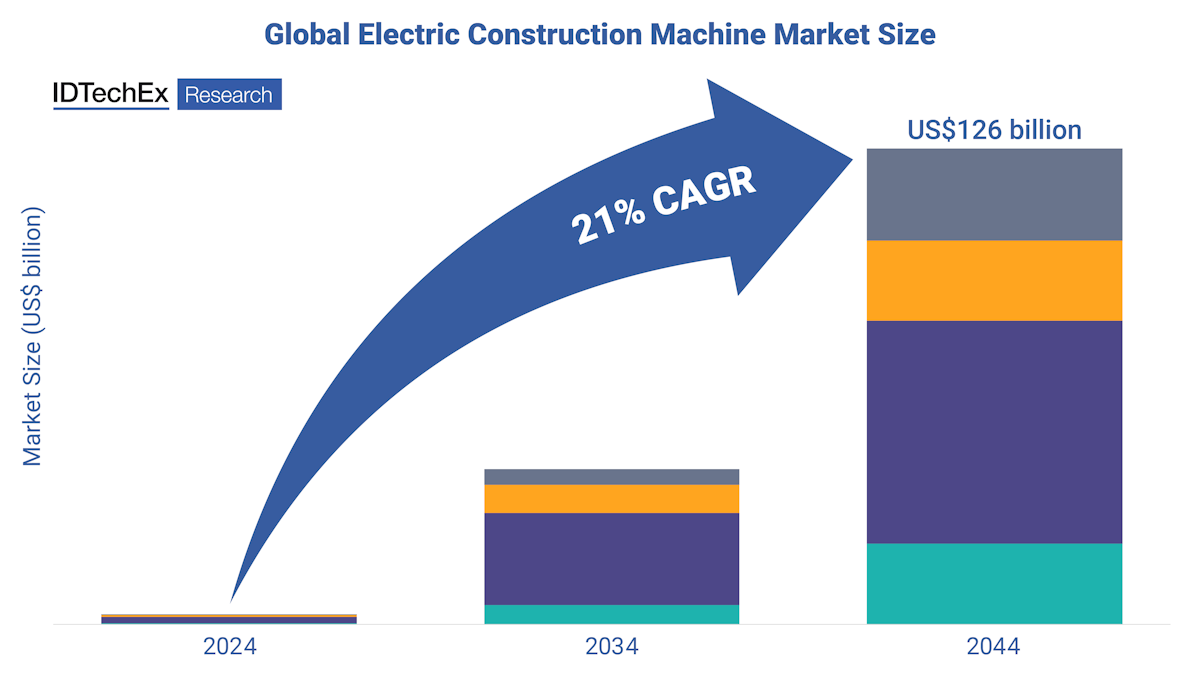

電動建設機械業界はまだ初期段階にあるが、OEMはすでに電動製品の提供を拡大するために迅速に動いており、顧客はこの技術を採用する意欲を示している。電気機械は、使用時にゼロ・エミッションを実現し、健康、安全、作業上の利点や、総所有コスト(TCO)の改善をもたらすことができる。電動建設機械業界の電動化は、バッテリー技術の継続的な発展や、他のヘビーデューティーおよびオフハイウェイ市場における同様の電動化によっても推進される。IDTechExのレポートでは、電動建設機械産業は2044年には1,260億米ドル規模に成長し、20年間のCAGRは21%になると予測している。

長期的にはTCOによって、短期的には政策によって普及が促進される

電動建設機械の最大の潜在的メリットのひとつは、ディーゼル機械よりも総所有コスト(TCO)を低く抑えることができることだ。電気機械は、ディーゼルの代わりに安価な電気を使用し、メンテナンス要件やダウンタイムを低減することで、運転コストを大幅に削減することができる。IDTechExの分析によると、平均的な10トン掘削機の場合、ディーゼル機は燃料代だけで年間6,500米ドルを必要とするのに対し、電気代替機の充電コストは年間わずか3,350米ドルに過ぎない。このような大きなTCOメリットが、長期的には電気機械導入の主な原動力になると予想される。

電気機械が苦しむのは、その高い初期費用である。バッテリーと電動パワートレインの追加コストは、同等のディーゼル機械の50~100%という、大幅な価格プレミアムを意味する。これらのプレミアムは、電気機械の技術が成熟するにつれて低下すると予想され、ほとんどの場合、正味のTCOメリットはまだ可能である。しかし、多くの顧客にとって、先行投資コストは依然として障害であり、これが普及を遅らせる要因となっている。

そのため、政府の政策とインセンティブが、短期的には電気機械導入の重要な動機付けになると思われる。現在の法規制はまばらで、北欧や米国の一部の州で局所的に見られるだけである。建設機械は、排ガス規制が導入される最後の自動車カテゴリーになる可能性が高い。

大型化する電気機械

建設機械市場では今、大型ショベルカーやホイールローダーなど、より大型の電気機械が台頭してきている。小型機が100kWh以下のバッテリー(製造プロセスとサプライチェーンが確立している電気自動車のバッテリー程度のサイズ)を使用しているのに対し、大型機用のバッテリーは200~500kWhの範囲にあることが多く、成熟期に入ったばかりである。この2つの分野は、販売台数で最大の機械分野のひとつであり、その大きさと燃料消費量から、あらゆる建設機械の中でも最大級の排出量を誇る。電動化は、建設業界全体の脱炭素化にとって極めて重要である。

特に、大型機械の電動化で豊富な経験を持つ中国での取り組みが注目されている。市場に出回っている電動ホイールローダーの3分の2以上は中国のOEMが生産しており、中国の電動掘削機には700kWhものバッテリーが搭載されている。中国のOEMは主にLFPバッテリーを使用しており、機械自体が重量増に耐えられる一方で、より低いコストを実現している。IDTechExのレポートでは、建設機械に見られる様々なバッテリーの化学的性質や設計の選択肢についても掘り下げており、各技術と機械のタイプ間の互換性について詳述している。

本レポートは、これらすべてのトレンドとそれ以上のものをまとめ、建設業界の近未来に横たわる変革を浮き彫りにしている。地域別、機械タイプ別に分類した20年間の詳細な予測は、業界内のこの変化を推進する主要技術に関する重要な洞察を提供します。

主要な側面

本レポートは、電動建設機械業界に関する以下のような重要な市場情報を提供します:

建設機械の電動化を推進する背景と技術

主要機械カテゴリーの詳細分析

市場分析

目次

Summary

この調査レポートは、急成長する電動建設機械業界について詳細に調査・分析しています。世界のOEMによる200台以上の建設機械を分析し、機械性能、バッテリーサイズ、充電、価格などの傾向を明らかにしています。

主な掲載内容(目次より抜粋)

Report Summary

IDTechEx's report "Electric Vehicles in Construction: Technologies, Players, Forecasts" provides a deep and granular analysis of the fast-growing electric construction machine industry. Over 200 construction machines from global OEMs have been analyzed to reveal trends in machine performance, battery sizing, charging, pricing, and more. These are explored in detail in this report.

The electric construction machine industry is still in its very early stages, but OEMs are already moving quickly to expand their offerings of electric products while customers have shown a willingness to adopt the technology. Electric machines can offer zero-emission operation at the point of use, along with health, safety, and operational benefits as well as improved total costs of ownership (TCO). The electrification of the electric construction machine industry will also be driven by continued development of battery technology and similar electrification in other heavy-duty and off-highway markets. IDTechEx's report predicts that the electric construction machine industry will grow to be worth US$126 billion in 2044, representing a 20-year CAGR of 21%.

Adoption will be driven by TCO in the long-term, but by policy in the short-term

One of the greatest potential benefits of electric construction machines is their ability to generate lower total costs of ownership (TCO) than diesel machines. Electric machines can save significant amounts on operating costs by using cheaper electricity instead of diesel, and through lower maintenance requirements and downtime. IDTechEx's analysis finds that for an average 10-tonne excavator, a diesel machine will require US$6,500 per year in fuel alone, while charging for an electric alternative costs just US$3,350 per year. These significant TCO benefits are expected to be the main driver of electric machine adoption in the long-term.

Where electric machines suffer is in their high upfront costs. The added costs of batteries and electric powertrains means that they come at significant price premiums, as high as 50-100% the price of an equivalent diesel machine. These premiums are expected to drop as electric machine technology matures, and in most cases a net TCO benefit is still possible. However, upfront cost remains a hindrance to many customers - which can slow down uptake.

As such, government policies and incentives are likely to be a key motivator for electric adoption in the short term. Current legislation is sparse, seen only on a local scale in Northern Europe and some US states. Construction machines are likely to be among the last vehicle categories to see emissions regulations, as they are a relatively small contributor of greenhouse gas emissions compared to road vehicles. However, a desire to improve air quality in cities has seen governments impose some regulation on construction sites, which will encourage firms to investigate zero-emission solutions. IDTechEx has also assessed the impacts of EV purchase grants and local emissions charges and found that even small figures (e.g. US$5,000 purchase grant or US$5/day emissions charge) have considerable impact on electric machine economics and improve their favorability to operators.

Electric machines can compete with diesel on performance

From the time of the first electric construction machine releases in 2015 until now, questions have been asked over these machines' ability to match the rigorous demands placed on them by construction environments, and whether they could match the performance of conventional diesel machines. Customers are unlikely to purchase electric variants if they are unable to provide the same functions as diesel. However, continued development from OEMs as well as in battery and drivetrain technology means these concerns are being alleviated.

This IDTechEx report analyzes a wide variety of machine types from all major construction OEMs - including Caterpillar, Komatsu, XCMG, Volvo, and more - to find that electric machines can already largely match the expectations of diesel machines on runtime, power delivery, digging force, and more. This applies broadly across all the machine types analyzed in this IDTechEx report and is a major step towards further uptake of electric machines.

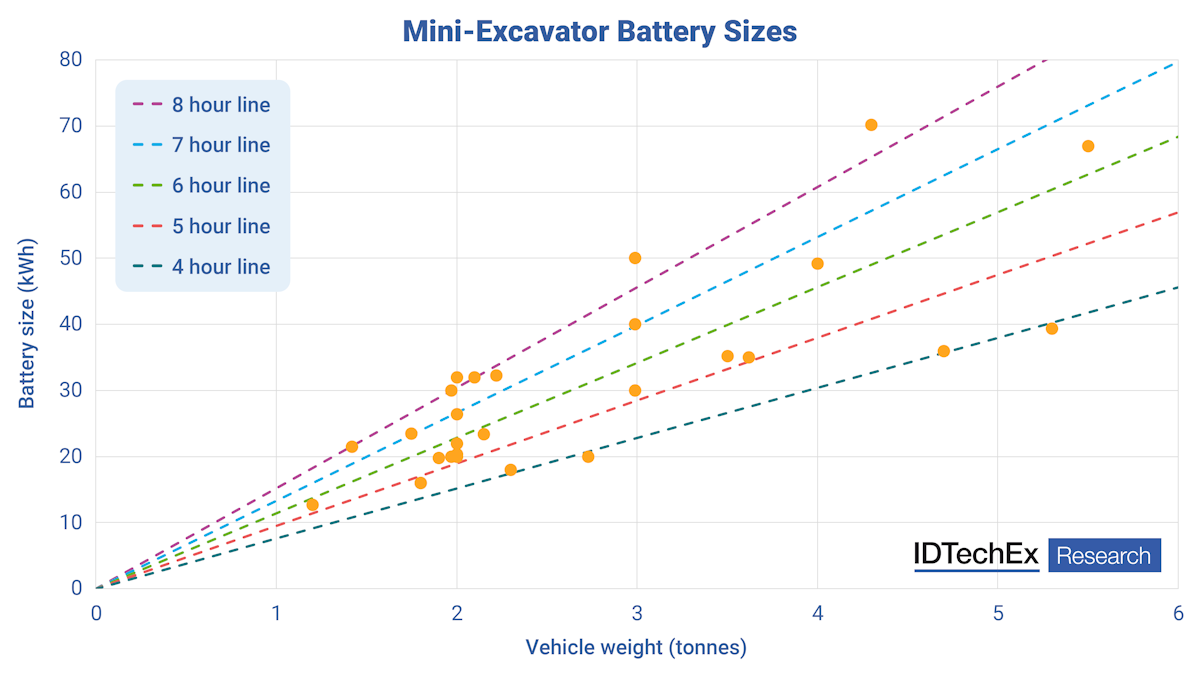

As the most developed electric machine segment, mini-excavators show off this trend well. Virtually all electric mini-excavators can achieve 4 hours of operation on a single charge, with many closer to 8 hours (a full workday). Accelerated battery development, electrification of other off-highway sectors, and, R&D from OEMs will continue to enhance the performance of electric machines of all types. IDTechEx expects most machines will be able to achieve a full workday of runtime or greater.

Electric machines are getting bigger

The construction machine market is now seeing larger electric machines such as large excavators and wheel loaders come to the fore. Where compact machines use batteries of 100 kWh or less (about the size of an electric car battery, which has established manufacturing processes and supply chains), batteries for larger machines are often in the 200-500 kWh range and are just entering maturity. These are two of the biggest machine segments in terms of sales, and among the biggest emitters of any construction machine due to their size and fuel consumption. Their electrification will be critical to the overall decarbonization of the construction industry.

Efforts are particularly focused in China, which has a wealth of experience in electrifying heavy-duty machines. Over two-thirds of the electric wheel loaders on the market are produced by Chinese OEMs, while Chinese electric excavators have batteries as large as 700 kWh. Chinese OEMs primarily use LFP batteries, which offer lower costs while the machines themselves can tolerate their additional weight. IDTechEx's report also delves into the various battery chemistry and design choices seen in construction machinery, detailing the compatibility between each technology and machine type.

This report brings together all these trends and more, highlighting the transformation that lies in the construction industry's near future. 20-year granular forecasts broken down by region and machine type provide critical insight into the key technologies driving this change within the industry.

Key aspects

This report provides critical market intelligence into the electric construction machine industry, including:

Context and technology driving electrification of construction machines

Detailed analysis of major machine categories

Market analysis

Table of Contents

ご注文は、お電話またはWEBから承ります。お見積もりの作成もお気軽にご相談ください。本レポートと同分野(自動車)の最新刊レポート

IDTechEx社の 自動車 - Vehicles分野 での最新刊レポート

よくあるご質問IDTechEx社はどのような調査会社ですか?IDTechExはセンサ技術や3D印刷、電気自動車などの先端技術・材料市場を対象に広範かつ詳細な調査を行っています。データリソースはIDTechExの調査レポートおよび委託調査(個別調査)を取り扱う日... もっと見る 調査レポートの納品までの日数はどの程度ですか?在庫のあるものは速納となりますが、平均的には 3-4日と見て下さい。

注文の手続きはどのようになっていますか?1)お客様からの御問い合わせをいただきます。

お支払方法の方法はどのようになっていますか?納品と同時にデータリソース社よりお客様へ請求書(必要に応じて納品書も)を発送いたします。

データリソース社はどのような会社ですか?当社は、世界各国の主要調査会社・レポート出版社と提携し、世界各国の市場調査レポートや技術動向レポートなどを日本国内の企業・公官庁及び教育研究機関に提供しております。

|

|

.png)

.png)