- 通信・IT

- 環境・エネルギー

- 電子部品/半導体

2019年、Intelが半導体市場トップを奪還。そして、次はどうなる?

2019年、Intelが半導体市場トップを奪還。そして、次はどうなる?

1. 序

Gartner調査によると、2019年の半導体市場のシェアトップはIntelでした。2017年にSamsungにトップを奪われて以来、3年目にしてのトップ奪還です。

そして、2019年半導体市場は対前年比マイナス10%の縮小という試練の年でもありました。

この年、半導体市場には何があったのであろうか? そして、これから、何が起きるのであろうか?

今回は、この事を考えてみたい。

2. 2019年の半導体市場の特徴

2.1. 全体論

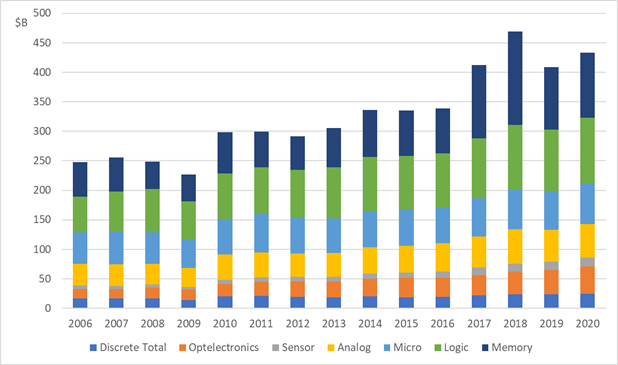

まず、半導体市場規模・推移を下図に示します。目を引く年は2009年と2019年になります。

2009年の縮小は、前年9月に発生したリーマンショックによる全世界・全産業セクターにおける市場縮小の余波によるものでした。この時の縮小率は2008年で-2.8%、2009年で-9.0%でした。一方、2019年の市場縮小率は-12.8%であり、リーマンショック時の2年間の縮小率よりも大きい訳で、半導体業界にとっては大きな試練であった事でしょう。

とはいえ、2017年は21.6%、2018年が13.7%の成長でしたから、この二年間の過大成長の歪みが2019年に出てきただけともいえそうです。2016年~2019のCAGRも6.5%となっており、これでも過去の成長カーブと比較しても、十分に高い成長率となっています。

WSTSは2020年の対前年比成長率を5.9%と予想しています。過去の成長率よりは高く、2016年~2019年CAGRよりも低く、手堅い予想をしているようにも見えます。

出典:WSTS

図2-1 半導体市場規模推移 (2006年~2020年)

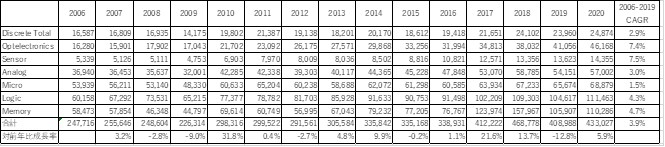

図2-2- 半導体分類 (WSTS定義)

2.2. Intel vs Samsung

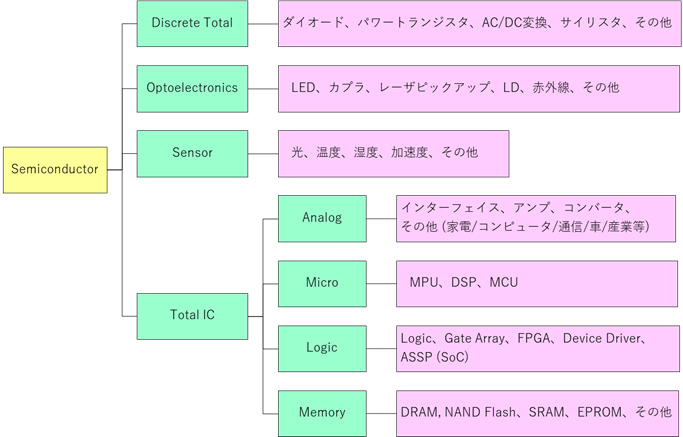

以下にMicroとMemoryの売上げのみを抜粋した市場規模推移と示します。

このように見ると、Memory市場の規模はMicro市場の1倍~1.5倍の範囲にあるのですが、2017年~2018年は、Memory市場が突然に1.94倍・2.35倍に跳ね上がっています。

そのため、DRAM市場で50%弱、NAND Flash市場で30%というシェアを持つSamsungが半導体売上げでIntelを上回る事になった訳です。

そして2019年は、Memory市場そのものが対前年比で33%縮小しMicro市場との比率が1.6倍程度に下がった為、再び、IntelがSamsungを売上げで上回る事になり、Intelがトップに返り咲いたという事になりました。

かなり早い予想になりますが、2020年の半導体ベンダーランキングは、Memory売上げの成長率予測は4%程度であること、MiroとMemoryの予測売上げの比率は2019年と同じ程度であることを考えると、2019年と同じような光景になると予想されます。

出典:WSTS

図2-3- Micro市場 vs Memory市場の規模比較

3. 2019年市場の構図

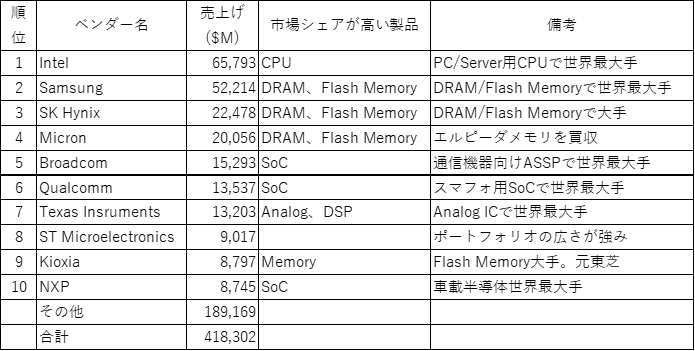

2019年の半導体市場は$400B (40兆円)の市場規模を持ち、その内訳とプレイヤ構成は

– Memory (DRMA/Flash Memory等)とLogic (SoC/FPGA等)が、それぞれで$100B (10兆円)市場

- Samsung、SK Hynix、Micron、Kioxiaの4社がトップ10入り

- Broadcom、Qualcomm、NXPの3社がトップ10入り

– Micro (CPU/DSP等)とAnalog(A/D変換/アンプ等)が、それぞれ$60B (6兆円)市場

- Intelがトップ10入り

- Texas Instrumentalがトップ10入り

– Optoelectronicsが、$50B (5兆円)市場

– DiscreteとSensorが、それぞれ$20B (2兆円)市場

という状況にありました。(半導体ベンダートップ10は以下表参照)

表3-A

2019年半導体ベンダー10

出典:順位/売上げ額はGartner。製品・備考は筆者作成

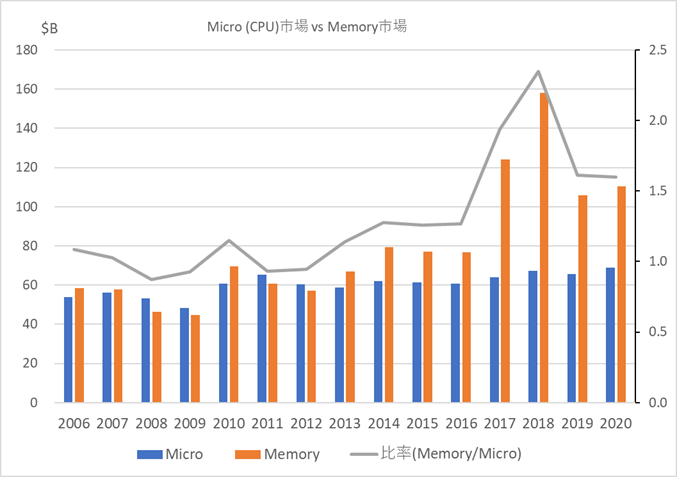

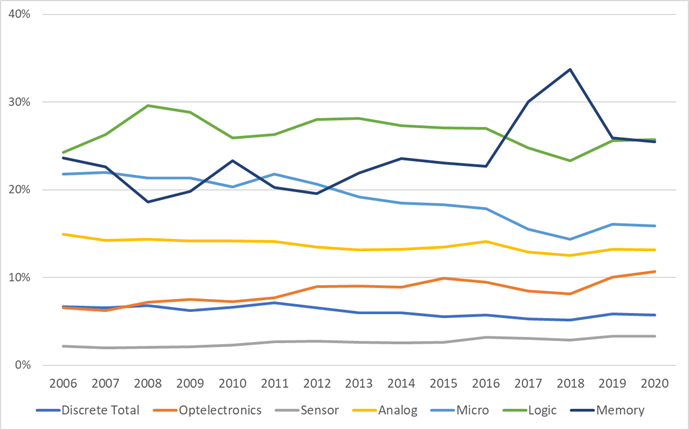

次に各半導体の比重の推移を以下に示します。

出典:WSTS

図3-1- 市場構造推移

このような長期トレンドを見ていると、以下の事が言えそうです。

– Microは、2006年は22%程度を占めていたが、特に2011年以降に後退が始まり、2018年には14.3%。2019年・2020年は持ち直すが、比重は後退し続ける。

– Memoryは既に最大規模だが、市場規模・比重ともに拡大傾向にある。Memoryで有力ベンダーになることでトップ10のポジションを確保という構図は続く。

– Logicは既に最大規模だが、市場規模・比重ともに拡大傾向にある。SoCの大口需要である通信を確保したBroadcom・Qualcommがランキング上位を取るが、自動車需要を確保したNXPが新たにトップ10入り。

– Sensorは規模としては最小だが、市場規模・比重共に拡大傾向にあり、CAGRで見ても7.5%と最大。今後も、IoTデバイス、自動運転、産業革命4.0等の進展もあり、市場としても更なる拡大が期待

4. 終わりに

さて、今回は、Intel・Samsung間でのトップ交代の背景の分析と今後の展開を考えてみました。

今は、Micro市場とMemory市場と規模の大きさがあっての、Intel・Samsungの2強時代となっています。

Intelの強さの基盤であるMicro市場は比重が縮小しており、このままでは、Micro市場で圧倒的なポジションを確保しているとはいえ、これだけでは、トップのポジションを維持し続ける事は困難と思われます。

Intelが引き続きトップベンダーであるためには、SSDを通じてのMemory市場での一定規模のポジション確保、FPGAを通じてのSoC市場での一定規模のポジション確保 (自動運転等)を進めていくことが必要と思われます。

Samsungは、既に最大であり今後も高いCAGRが期待できるMemory市場に基盤を置いています。Memory市場での強さを維持することで、Samsungはトップクラスのポジションを確保できると思われます。但し、Memory市場では、YMTC・Innotron・JHICC等々の中国企業の参入が始まっており、競争激化とともに、Memory市場でのポジション確保には困難があるとも予想されます。

又、市場規模がMemory・Logic>Micro>Analog・Optelectronics>Discrete>Sensorとなっていますが、OptelectronicsとSensorでは他を上回る拡大が期待できます。成長スピードによっては、この2つからトップ10入りする半導体ベンダーがここから出てくることも予想されます。2019年第三四半期だけとはいえ、ソニーが半導体売上げで世界9位に入った事 (iHS Markit調査)は、Sensorの今後の位置づけの魁と思われます。

このように考えると、IntelとSamsungの2強の時代が続くと想定するためにはいくつかの条件が必要であり、続く可能性は低いと思われます。

但し、競争環境・ポートフォリオから見て、Intelはポジションが下がるとしても基盤を維持しつつの後退であり、少しずつの後退と予想されます。一方、Samsungがポジションを下げる時には基盤を失う事と直結しており、急激な後退になる可能性もあります。

半導体需要とトップベンダーは密接に関連しており、今後も、注意深く、観察していきたいと考えます。

筆者:株式会社データリソース客員研究員 鈴木浩之 (ICTラボラトリー代表)

データリソース社が推奨する市場調査レポート

- 調査会社:マーケッツアンドマーケッツ 発行時期:2020年1月

- 調査会社:テクセット社 発行時期:2020年1月

– 世界のNANDフラッシュ市場の予測と分析 2019-2023年:タイプ毎、用途毎、技術毎、地域毎

- 調査会社:テクナビオ 発行時期:2019年10月

- 調査会社:データMインテリジェンス 2019年10月

– 人工知能(AI)、5G、CMOSイメージセンサ、メモリーチップの市場分析

- 調査会社:インフォメーションネットワーク 発行時期:2019年9月