- 通信・IT

- 環境・エネルギー

- 電子部品/半導体

Qualcomm買収でBroadcomは何を狙う?

Qualcomm買収でBroadcomは何を狙う?

1. 序

11月3日、ウォールウトリートジャーナル紙等が「BroadcomがQualcommに買収を検討」と報道し、引き続き、11月6日、BroadcomがQualcommに非友好的買収を提案した。買収額は1030億ドル、債務を含めた買収額は1300億ドルになる。これは半導体業界の買収としては、過去最大額になる。

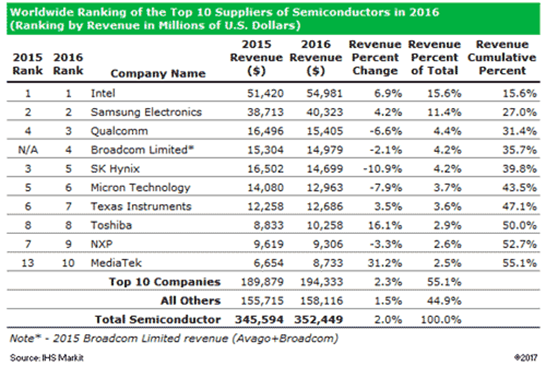

iHS Markitによると、2016年半導体市場においてQualcommは3位の会社であり、Broadcomは4位の会社である (図1-1参照)。

2016年末、トップ10には通信機器向け半導体メーカが3社存在していたが、今回は、その2社が統合されることになる。

図1-1- 2016年半導体メーカ 売上げランキング

2. Broadcomプロフィール

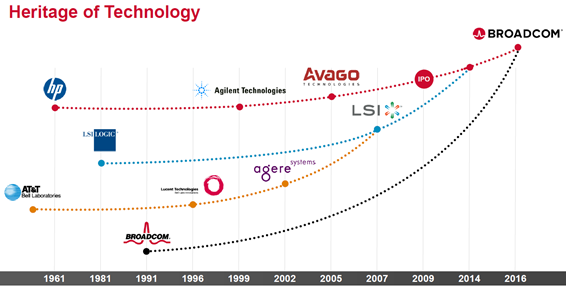

2005年にAgilent TechnologiesからスピンオフしたAvago Technologiesが買収を繰り返し (図2-1参照)、2016年に社名をBroadcomと変更し、今日に至っている。

同時にこの系譜は通信機器向け半導体企業の集約をも示しており、今回の買収劇もその延長線上とみる事もできる。

図2-1- Broadcom社系譜

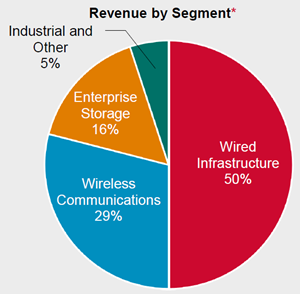

Avago Technologiesは光学センサ等のⅢ-Ⅴ族化合物半導体企業として出発し、通信機器向け半導体メーカの買収を推進し、

● Broadband Modem, Copper/Optical PHY, Custom DSP, ARM CPU等 (有線インフラ向け)

● Wi-Fi/Bluetooth/GPS, RF Front-Ends等 (無線通信向け)

● SAS/SATA/FC/PCIe/Read-Channel等 (企業ストレージネットワーク向け)

● VCSEL/DFB Optics, Optical Sensor等 (産業向け、その他)

といった形で有線・無線、公衆網向け機器・企業網・データセンタ機器向けに幅広いプロダクトラインアップを持つ (図2-2参照)。

図2-2- 2017年3Q売上げ構成

以下表 (表2-A)に、Avago/Broadcom社の沿革を示す。

表2-A

Avago/Broadcom社沿革

| 時期 | イベント |

| 05年8月 | KKR (KOHLBERG KRAVIS ROBERTS)とSilver Lake PartnersがAgilentから半導体部門を26.6億ドルで買収。主要製品は光学マウス用センサ、フォトカプラ、赤外線トランシーバ等で、世界1位のシェアを持つ |

| 05年12月 | Avago Technologies発足 (以下、Avagoと記す)

本社は米国とシンガポールの二箇所。 |

| 2008年 | Infineonからベースバンド事業・携帯電話向け無線用パワーアンプ事業を買収し、製品系列に追加 |

| 09年8月 | NASDAQにて株式公開 |

| 13年12月 | LSI社買収を発表(66億ドル)。目的は、SSDコントローラを製品系列に追加し、ストレージネットワーク向けソリューション強化 |

| 14年8月 | LSI社傘下のネットワーク向けチップ事業部門(Axxia)をIntelに売却 |

| 15年5月 | Broadcomを買収 (370億ドル)。 |

| 16年3月 | 社名をBroadcomに変更。Broadcom買収完了後 |

| 16年7月 | IoT事業(旧Broadcom傘下)をCypress Semiconductorに売却 (5.5億ドル) |

| 16年11月 | Brocade買収を発表 (59億ドル)

目的はファイバチャンネル等のSAN関連技術の製品系列追加とストレージネットワーク向けソリューション強化 |

| 17年6月 | BrocadeのVyatta・NFV資産をAT&Tに売却 |

| 17年8月 | BrocadeのvEPC (仮想化モバイルコア)をMavenir Systemsに売却 |

| 17年10月 | Brocadeのデータセンタ・ネットワーク事業の売却でExtreme Network社と契約締結 |

| 17年11月 | Qualcomm買収をQualcommに提案した事を発表 ($130B) |

3. Qualcommの紹介 (企業概要、製品系列

さて、次はQualcomm社の現状を見てみる。

Qualcomm社のSnapdragonはスマートフォン市場において大きなシェアを持ち、Qualcommに半導体ビジネスで$15.4Bの売上げをもたらし、全収入における比率は67%となる。しかし、表3-Aに示すように税引き前利益で見ると半導体ビジネスの比率は21%となる。つまり、Qualcommにとっては、Snapdragonは市場でも有力なプロダクトではあるが、企業として見た時にはライセンスビジネスが主要ビジネスであることが分かる。

表3-A

Quacomm社ビジネス内訳

| 2016年 | ||

| 売上げ | 税引き前利益 | |

| 機器ビジネス | $15,409M | $1,812M |

| ライセンスビジネス | $7,664M | $6,528M |

| その他 | $47M | $386M |

| 合計 | $23,120M | $8,726M |

Qualcomm IR資料

ビジネス的には2016年までは順調に拡大してきたのだが、このライセンスビジネスが、今、問題になっている。

即ち、FTC (米連邦取引委員会)から、2017年1月にベースバンドプロセッサにおいてQuacommはFRAND特許を遵守していないということで独禁法違反の疑いで提訴され、Appleからは、ラインセンス料が高すぎるとして、比率の見直しと過去の払い過ぎの返還を求められている。

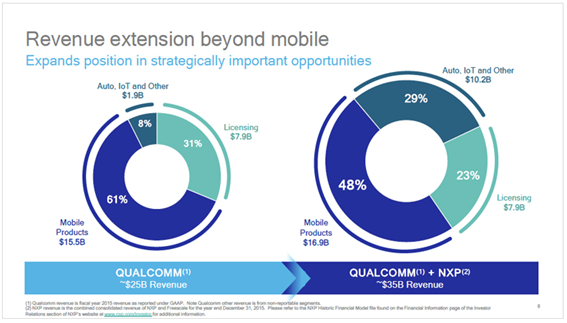

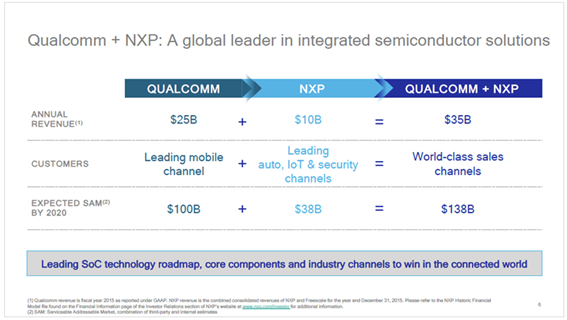

一方、2016年10月に発表したNXP Semicondutor買収により、Qualcomは

– 製品系列をMobile一本から自動車・IoT等を含めるように拡大 (図3-1)

– 総合半導体ソリューションベンダのリーダに拡大 (図3-2)

– 利益的には、ライセンス収入への過度の依存から半導体ビジネスの比重の拡大

– ファブレスカンパニーから工場も持つ企業への転換

という方向に、カジをきり始めている。

そのような時期に、QualcommはBroadcomから敵対的買収を仕掛けられたことになる。

図3-1 製品系列の拡大

図3-2 総合ソリューションベンダへの拡大

以下表 (表3-B)に、Quacomm社の沿革を示す。

表3-B

Qualcomm社沿革

| 時期 | イベント |

| 85年 | Qualcomm設立。CDMA方式携帯電話の実用化で成功 |

| 08年3Q | QSD8650/8250 (Snapdragonシリーズの最初のチップ)を供給開始 |

| 15年5月 | Daimler社とコネクテッドカー技術で提携 (3G/4G) |

| 16年1月 | TDKと高周波部品で提携、合弁会社設立 |

| 16年9月 | Philipsとインターネットを介した健康・医療情報サービス開発で提携 |

| 16年10月 | NXP Semiconductor買収で合意 (470億ドル) |

| 17年1月 | FTC、Qualcommを独禁法違反の疑いで提訴 |

| 17年1月 | Volks Wagenとコネクテッドカー技術で協力 (5G) |

| 17年1月 | AppleがQualcommの特許料の引下げと返還で提訴 |

| 17年11月 | Broadcom社から非友好的買収の提案を受ける。 |

4. 買収後のBroadcomの姿と今後のビジネス展開の予測 (Broadcom+Qualcomm+NXP)

BroadcomのQualcomm買収にはいくつかの難関が予想されているが、もし、BroadcomがQualcommを買収すると、どのようなことが起きるのであろうか?

製品系列で見た時、Broadcom+Qualcommは通信機器向け半導体で

– 有線インフラ機器向け半導体 (Broadcom)

– 携帯インフラ機器向け半導体 (Qualcomm)

– 企業網Ethernet機器向け半導体 (Broadcom)

– 企業・データセンタストレージネットワーク機器向け半導体 (Broadcom)

– コネクテドカー (Qualcomm)

と広範な領域をカバーすることになる。

Broadcomにとっては、Qualcomm買収はこれから始まる5Gインフラビジネスやコネクテッドカービジネスでの強力な橋頭保になるはずである。

又、NXP Semiconductorを手に入れることで、Broadcomは

– 自動車 テレマティクス (NXP Semiconductor)、コネクテッドカー (Qualcomm)、車内Ethernet (Broadcom)

– IoT IoTデバイス (NXP Semiconductor)、セルラ接続 (Qualcomm)、Wifi接続 (Broadcom)

とこれからの市場拡大が期待される自動車・IoTでも幅広いソリューションを提供できるようになる。

売上げで見た時、2016年実績ベースにて半導体だけで$39.7Bの半導体ベンダーが誕生する。ライセンス収入の$7.7Bも含めると、合計で$47.4Bの半導体ベンダーとなる。

Intel、Samsungは2017年で$60B程度の売上げ (両社の上期売上げは$約29B)と考えると、Broadcom+Qualcomm/NXPは、引き続き3位になると予想される。

しかしながら、5G携帯展開の本格化、自動車・IoTの拡大を考えると、今後も売上げの拡大が見込まれる。

又、通信機器向け半導体メーカとしても、製品系列の広さ・シェア・売上げを備えた一強のポジションを固める事になる。

Broadcommは事業再編をどうするであろうか?

沿革からも分かるようにBroadcomには顧客とバッティングする事業や採算の悪い事業、会社の方針に合致しない事業は早々に売却する傾向がある。言わば、通信産業という既にデジタル化/半導体化の手順が確立した領域 (Brown Field)でLayer1/Layer2の枯れた技術で事業を展開している。

自動車やIoTは半導体メーカにとっても市場拡大は期待できるが、まだまだGreen Fieldでありアプリケーションも含めての顧客との共同開発が必要である。これまでのBroadcomの評価基準からすると、共同開発事業は売却対象になる。Broadcomはどのような判断を下すであろうか。

会社として、枯れた技術×Brown Fieldに特化したビジネスモデルを続けるのか、あるいは、Greed Field×急激に進化する技術の色彩を持つビジネスへの進出を決めるのか?興味深い。

又、NXP Semiconductorはファウンドリを持っている。Qualcommもファウンドリを売却する計画を持っていなかったようだが、Broadcomはどのような判断を下すのであろうか。

5. 日本企業の課題

現在、日本の半導体メーカ各社は、東芝はNAND FLASHで、富士通はFRAMで、三菱電機はパワー半導体で、ルネサス (三菱電機+日立+NEC) は自動車用マイコンで、ソシオネクスト (富士通+パナソニック)はシステムLSIで生き残りを図っている。

一方、CMOS画像センサといった新たな半導体が拡大しソニーの急速な台頭を招いている。

1980年以降、通信網・企業バックオフィス等でデジタル化が浸透し半導体が使われ、ロジック・メモリ半導体が大きな比率を占めてきていた。

しかし今後は、デジタルカメラ・スマフォの出現によるCMOS画像センサが急速に台頭したように、IoTデバイスの普及・自動車のデジタル化・製造ラインのデジタル化・人工知能/ロボットの普及等により、今までとはタイプの異なった半導体の需要が高まっていくはずである。

日本企業には、Brown Fieldをきっちりと確保していくと同時に、こういったGreen Fieldでの腰を据えた取組みと捲土重来を期待したい。

データリソース社が推奨する関連市場調査レポート

- 調査会社 Inkwood Research 発行年月 2017年10月

– PONの現状と今後:PON 3.0技術への進化 2017-2026年

- 調査会社 Communications Industry Researchers 発行年月 2017年10月

- 調査会社 MarketsandMarkets 発行年月 2017年10月

- 調査会社 MarketsandMarkets、発行年月 2017年10月

– 自動車用ネットワーク接続技術市場調査:2032年までの予測

- 調査会社 just-auto 発行年月2017年10月

筆者:株式会社データリソース客員研究員 鈴木浩之 (ICTラボラトリー代表)